发布时间:2020-08-25 10:32

作者:admin

以下文章来源于东二环评论 ,作者刀片儿A股创业板经历10多年的风风雨雨,终于迎来注册制,根据深交所信息,截至目前,共计受理创业板注册制首发申请企业365家(如下表),并计划于8月24日组织创业板注册制首批18家企业上市。

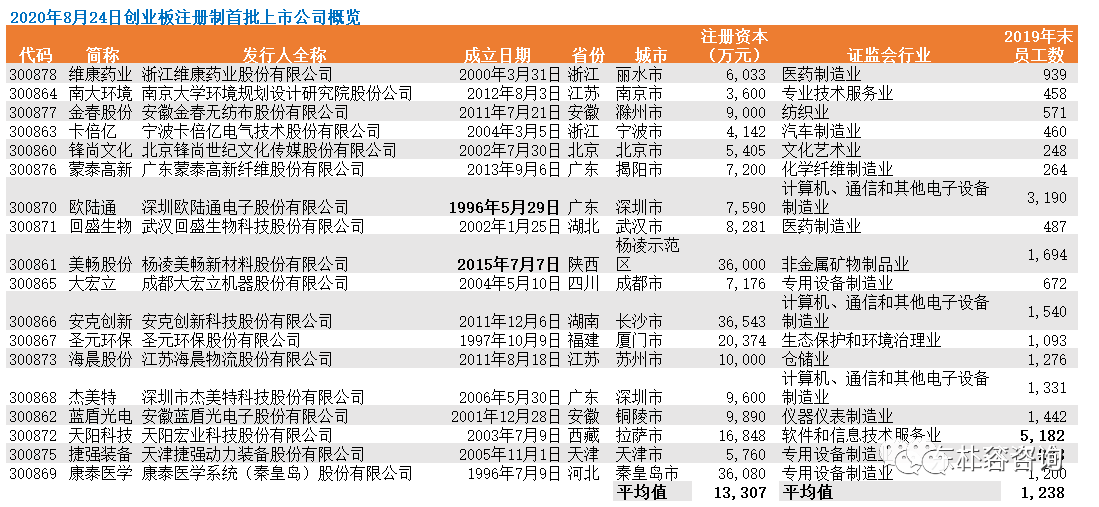

如下表,从地区分布上看,18家企业主要分布在13个省市,其中,广东共有3家企业,安徽、浙江、江苏各有2家。

18家企业距离上市的平均成立时间超过15年,最短的成立也超过5年时间。其中不少企业曾在三板或区域股权市场挂牌。平均注册资本1.3亿元,截至2019年末平均员工人数1238人。

18家企业集中于两大行业:一是计算机、通信和其他电子设备制造业,有3家公司;二是专用设备制造业,3家公司。医药制造业、生态保护和环境治理业各有2家公司。软件和信息技术制造业、汽车制造业、文化艺术业、仪器仪表制造业、纺织业、非金属矿物制品业、化学纤维制造业、装卸搬运和运输代理业各有1家企业。

二、发行概览

18家企业中最早被深交所于2020年6月22日受理,到8月24日上市,用了两个月左右时间,上市速度大幅提升。当然这也与公司资质以及注册制落地之前即处于在审状态有关,但从相关制度设计以及目前在审项目的公开信息来看,企业在创业板注册制之下的上市便利性有了大幅提升。

在募资规模上,18家企业合计募资超200亿元,平均每家企业募资11亿元,其中14家企业实际募资额超过预期。从较低的中签率来看,市场认购热情高涨。

发行市盈率平均达到39,最高为康泰医学59.7,最低为卡倍亿19.1。

发行后平均市值达到60.7亿,其中最高市值为新消费电子品牌跨境电商龙头安克创新,达到约270亿,市值最低为卡倍亿10.4亿元。

具体如下表:

18家公司均选择了创业板注册制第一套上市标准,即“最近两年净利润均为正,且累计净利润不低于5000万元”,拥有较高的盈利能力和较好的财务状况,2019年的数据显示,平均资产总额11.5亿,资产负债率平均36%,营业收入平均10.7亿元,收入最低的公司捷强装备2.4亿元,平均净利润1.7亿元,平均净利率19%,平均净资产收益率ROE达到29%。

部分公司2017到2019年报告期内收入和利润水平有较大波动,个别公司(天阳科技)经营净现金流为负。在一定程度上显示了创业板注册制下的包容性。

具体如下表:

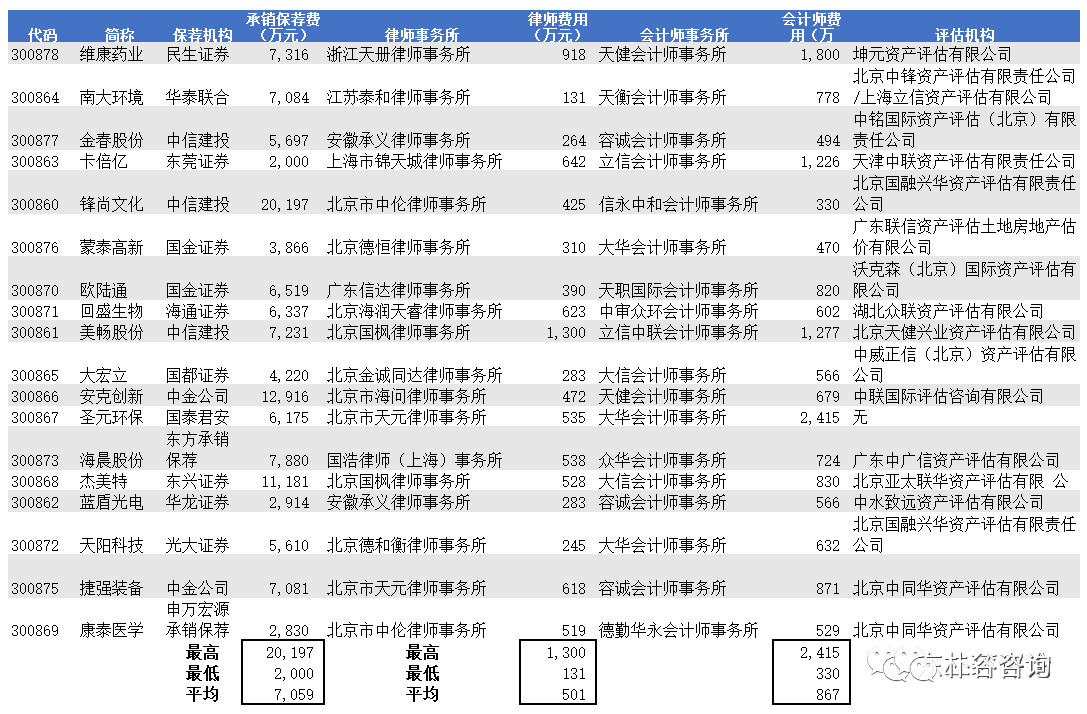

四、中介机构

18家企业涉及14家保荐机构。其中,中信建投最多,共3家;中金公司与国金证券各有2家。东方承销保荐、东莞证券、东兴证券、光大证券、国都证券、国泰君安、海通证券、华龙证券、华泰联合、申万宏源承销保荐、民生证券各有1家。承销保荐收费最高为中信建投的锋尚文化项目,超2亿元,最低为东莞证券的卡倍亿项目2000万元,平均承销保荐费用超7000万元。

律师收费平均为501万元,最高为北京国枫律师事务所的美畅股份项目达1300万元。会计师收费平均为867万元,最高为大华会计师事务所的圣元环保项目,达2415万元。

具体如下:

后记

资本市场的注册制大潮来临,配套制度正不断推出,新常态下资本市场一定会迎来不一样的景观,对企业的包容度更高,融资能力和流动性更高,波动性更高,优胜劣汰应该也会加速,期待一个更加注重基本面的健康局面。

“几乎任何企业都可以上市(交易),但是时间会告诉你真正的故事”。

附:

创业板定位:

《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》(简称《暂行规定》)6月12日发布,明确创业板注册制定位。根据《暂行规定》第二条规定,创业板定位于深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,并支持传统产业与新技术、新产业、新业态、新模式深度融合。

国内企业创业板上市财务门槛:

1. 最近两年净利润均为正,且累计净利润不低于人民币5000万元;

2. 预计市值不低于人民币 10 亿元,最近一年净利润为正,且营业收入不低于人民币 1 亿元;

3. 预计市值不低于人民币 50 亿元,且最近一年营业收入不低于人民币 3 亿元。

注:正文中数字由于四舍五入或展示的需要和原始资料会有一些出入。

本文仅为信息参考,作者免除一切责任,不构成任何投资建议。市场有风险,各位须谨慎。

┌

朴谷咨询(PGA)是一家聚焦于互联网、高科技、消费、教育、文娱与医疗行业,提供投融资及并购交易顾问、尽职调查、财务与税务咨询服务的专业机构。

朴谷已累计服务超过200个投融资与并购交易案例。我们的专业人员拥有丰富的行业经验,为投资机构与企业客户提供最具深度与增值的专业化服务。

┘

保持联系

北京市朝阳区东三环中路63号楼富力中心1612室

邮编:100022

电话:010 5903 7060

传真:010 5903 7060

上海市普陀区西康路1143号鸿寿坊东塔2108室

邮编:200060

电话:021 6333 3765

传真:021 6333 8821

湖北省武汉市硚口区恒隆广场办公楼3804室

邮编:430030

电话:027 8771 8808

浙江省杭州市钱江世纪城润奥商务中心T2写字楼1712室

邮编:310012

深圳市南山区深南大道9676号大冲商务中心C座2709室

邮编:518000

海南省海口市秀英区兴国路10号海南人才大厦3层A319-2 室

邮编:570100